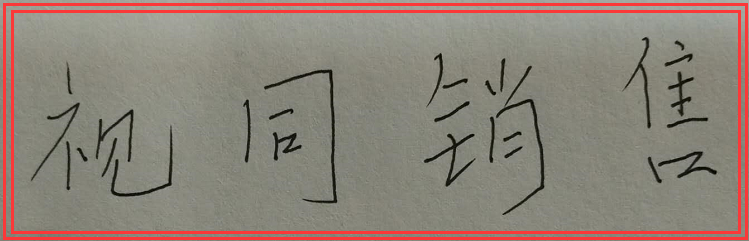

第四条 单位或者个体工商户的下列行为,视同销售货物:

(一)将货物交付其他单位或者个人代销;

(二)销售代销货物;

(三)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外;

(四)将自产或者委托加工的货物用于非增值税应税项目;

(五)将自产、委托加工的货物用于集体福利或者个人消费;

(六)将自产、委托加工或者购进的货物作为投资,提供给其他单位或者个体工商户;

(七)将自产、委托加工或者购进的货物分配给股东或者投资者;

(八)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。

我们要重点说的,就是第(三)条,一起来看一个案例:

某网上商城注册地在北京,但为了便于销售配货,在全国各地都设立了仓库,然后再分别运往全国各地的仓库,每个仓库有几个人负责管理并销售这些货物,各仓库人员的费用,货物发票、货款的回收,均由网上商城直接负责。

按上述规定看,很容易套用第(三)条,但这条规定,不适用这个业务计算缴纳增值税。为什么这么说呢?

1、网上商城设立的并非分支结构,仅仅是一个仓库;

2、国税发[1998]137号《关于企业所属机构间移送货物征收增值税问题的通知》规定:“《中华人民共和国增值税暂行条例实施细则》第四条视同销售货物行为的第(三)项所称的用于销售,是指受货机构(案例中的全国各仓库)发生以下情形之一的经营行为:

2.1、向购货方(消费者)开具发票;

2.2、向购货方(消费者)收取货款。

所以,在货物调拨的这个业务上,看似简单,实际也是存在一定的税务风险的,在实际的业务处理前,要事先把这些因素考虑周全哦!通过对案例、规定的分析,我们总结得出如下结论:

1、各仓库在货物移送行为中,有上述两项情形之一的,应当向所在地税务机关缴纳增值税;

2、未发生上述两项情形的,则应由网上商城统一向税务机关缴纳增值税。

3、如果各仓库只就部分货物向购买方开具发票或收取货款,应当区别不同情况计算并缴纳税款。

山东济南用友软件营销服务中心为您提供用友T+,T3销售及实施服务。